5月27日,濰柴動力(000338)披露定增發(fā)行情況,公司實際發(fā)行7.93億股,發(fā)行價格為16.4元/股,募集資金總額約為130億元,扣除發(fā)行費用后的募集凈額為129.88億元,其中增加股本7.93億元,增加資本共計121.95億元。此次定增共有39家機構(gòu)參與認購,總認購金額近230億元,超額認購1.75倍,最終25家機構(gòu)獲配,發(fā)行價格為16.40元/股。

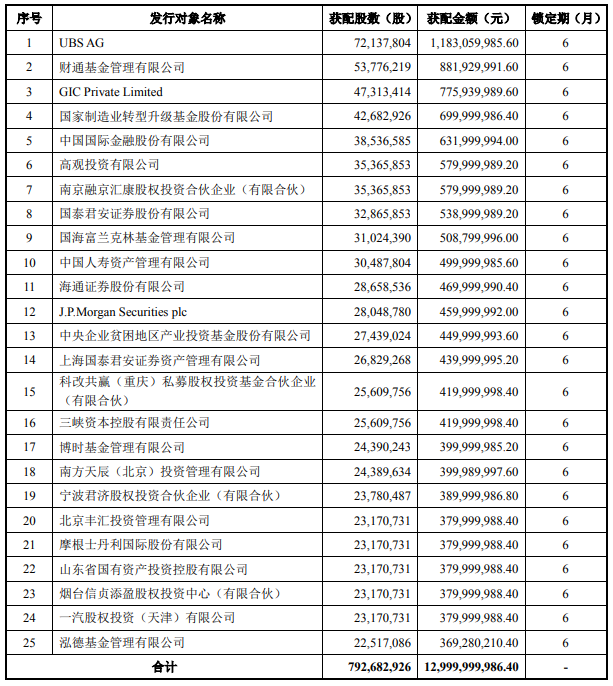

據(jù)悉,濰柴動力此次發(fā)行,是今年以來除銀行類上市公司以外融資規(guī)模最大的非公開發(fā)行項目。從公告可知,濰柴動力本次定增受到了境內(nèi)外眾多優(yōu)質(zhì)投資機構(gòu)的追捧,包括瑞士銀行(UBS)、摩根士丹利、新加坡政府投資有限公司(GIC)等在內(nèi)的境外機構(gòu)占比達到近30%;另外國家制造業(yè)轉(zhuǎn)型升級基金、中央企業(yè)貧困地區(qū)產(chǎn)業(yè)投資基金等國字牌投資基金,財通基金、泓德基金等大型公募險資也赫然在列。

公告顯示,此次瑞士銀行(UBS)獲配金額最多,獲配7213.78萬股,對應(yīng)金額11.83億元;其次是財通基金,獲配5377.62萬股,對應(yīng)金額8.82億元;新加坡政府投資有限公司(GIC)獲配4731.34萬股,對應(yīng)金額7.76億。此外,同屬汽車行業(yè)的一汽股權(quán)投資(天津)有限公司獲配2317萬股,對應(yīng)金額3.8億元。

值得一提的是,在此次發(fā)行完成后,瑞士銀行進入濰柴動力十大股東名單當中,持股比例0.83%,超越濰柴動力董事長譚旭光0.67%的持股比例,排名第八。

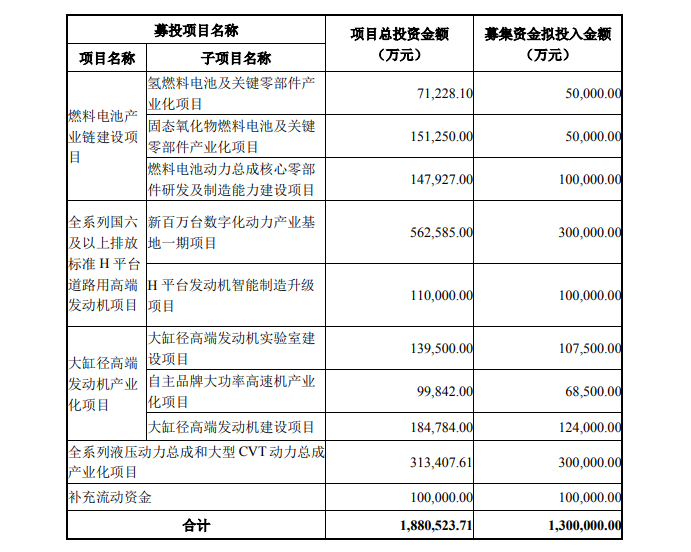

根據(jù)公告顯示的募資資金使用計劃,濰柴動力此次130億元募資資金扣除發(fā)行費用后將圍繞公司核心主業(yè)和新業(yè)務(wù)布局,主要用于燃料電池產(chǎn)業(yè)鏈建設(shè)項目、全系列國六及以上排放標準H平臺道路用高端發(fā)動機項目、大缸徑高端發(fā)動機產(chǎn)業(yè)化項目、全系列液壓動力總成和大型CVT動力總成產(chǎn)業(yè)化項目以及補充公司流動資金。

電池網(wǎng)了解到,濰柴動力在燃料電池領(lǐng)域正在不斷擴大布局,在氫燃料電池電堆以及空壓機方面,公司與瑞士飛速集團開展戰(zhàn)略合作,進一步縱向延伸公司燃料電池產(chǎn)業(yè)鏈布局,提高了燃料電池動力總成的核心競爭力。

同時濰柴動力也在不斷推動燃料電池產(chǎn)業(yè)化和商業(yè)化應(yīng)用,目前已在濟南、濰坊、聊城、濟寧、無錫等地累計推廣氫燃料電池車輛300余輛,運行里程超過600萬公里。另外,公司正加速城市物流、城際物流、港口運輸?shù)葢?yīng)用場景的燃料電池重卡發(fā)動機的技術(shù)研發(fā)以及商業(yè)化落地。

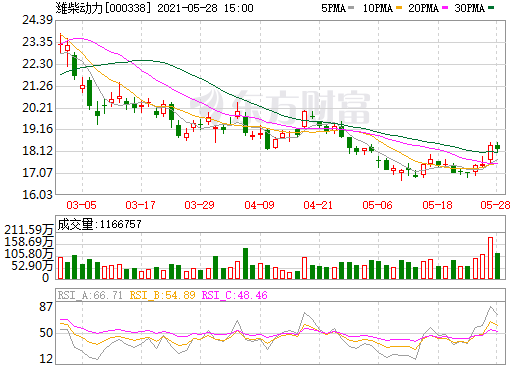

受益于今年行業(yè)的蓬勃發(fā)展,濰柴動力的業(yè)績提升十分迅猛,一季度,公司實現(xiàn)營業(yè)收入654.71億元,同比增長67.88%,凈利潤33.44億元,同比增長61.97%。根據(jù)公告顯示,僅一季度三個月的時間,公司凈利潤就達到了去年全年的36.3%。

濰柴動力表示,公司2021年預(yù)計銷售收入約2270億元人民幣,比2020年整體增長約15%。

電池網(wǎng)微信

電池網(wǎng)微信